Vous vous souvenez de l’entreprise sans usine appelée de ses vœux par le dirigeant d’Alcatel au début des années 2000 ? Cela a donné une lente descente aux enfers économique et sociale de ce groupe français autrefois prestigieux. Les mêmes causes produisent souvent les mêmes effets. Or, depuis quelques mois, les dirigeants de banques déclarent être prêts à se passer massivement de ressources humaines.

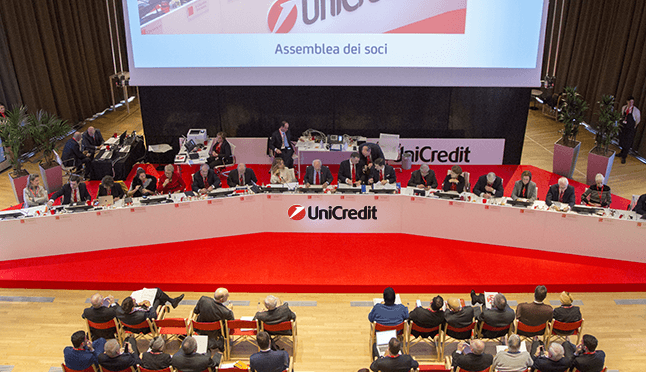

On en est à 44 000 annonces de suppressions de poste depuis le début de l’année. Jean-Pierre Mustier, Président de la Fédération Bancaire Européenne, considère ce phénomène inéluctable. Pour le patron de la banque italienne Unicredit, qui a supprimé 14 000 emplois dans son groupe, "les changements d'offres au consommateur et de méthodes de travail vont amener des réductions d'emplois". Elles lui semblent légitimes puisque "les banques restent bénéficiaires, certes, mais avec des niveaux de profitabilité relatifs qui sont aujourd'hui très bas".

Ancien directeur des activités de marché de la Société Générale au moment de l’affaire Kerviel, Jean-Pierre Mustier est une des figures emblématiques du monde du trading dans lequel les humains ont été remplacés par des ordinateurs. Il faut avoir en tête qu’aujourd’hui 85 % des transactions effectuées sur des marchés financiers le sont à la vitesse de la lumière par des ordinateurs programmés pour cela.

Miser sur la gestion indicielle avec moins de coûts et moins de marge

Ces algorithmes, qui fonctionnent sur des données mathématiques, génèrent des bénéfices faramineux à partir d’échanges de données à la nanoseconde. Ils n’ont pas grand-chose à voir avec la valeur réelle des entreprises qui repose sur leurs ressources humaines, leurs portefeuilles produits et clients, leurs capacités de recherche et d’innovation. Pour un ordinateur, une entreprise se résume donc à des données financières abstraites puisqu’elles sont de plus en plus nettoyées de ce qui est considéré comme des sources de coûts à commencer par les humains.

Les banques sont donc en train de nettoyer leurs bilans et de réduire leurs coûts en misant par exemple sur la gestion indicielle qui coûte beaucoup moins cher en gérants et en analystes… mais génère aussi beaucoup moins de marge. On voit bien la fuite en avant que représente cette saignée. Les banques sans humains que nous promettent ces jours-ci les dirigeants du secteur les mettent en risque.

Les leçons de la crise

Ils se privent de compétences humaines capables d’analyser tout ce qui ne figure pas dans les bilans financiers des entreprises et qui a pourtant un impact considérable sur elles : risques climatiques, ruptures d’approvisionnement liées à la disparition des abeilles ou encore adaptation à de très rapides changements de consommation… En matière de prêts et de financements de projets, cela sera de plus en plus difficile d’identifier des risques et des opportunités qui sont loin d’avoir encore été traduits en données à modéliser par des ordinateurs. C’est pourquoi la finance durable est très gourmande en ressources humaines.

On peut s’interroger sur la crédibilité du secteur bancaire qui a pris des grands engagements sur le climat et le développement durable à les mettre en œuvre concrètement dans leurs maisons respectives avec ces plans sociaux massifs. Il est étonnant de constater qu’en 2019 ces dizaines de milliers de postes supprimés ne résonnent pas tant comme une alerte sur la viabilité du secteur bancaire que comme une inéluctable conséquence de la digitalisation du secteur. La crise financière de 2008 nous a pourtant appris qu’il était urgent de ramener le long terme dans la finance. Visiblement dix ans plus tard, tous les mauvais réflexes sont revenus.

Anne-Catherine Husson-Traore, @AC_HT, Directrice générale de Novethic

Publié le 11 octobre 2019

Depuis le début de l’année, le secteur bancaire a supprimé 44 000 emplois. Un mouvement qui se fait à la faveur d’une banque sans humain. Mais, s’affranchissant de leurs ressources humaines, les banques se mettent en risque. Les algorithmes gérant à la nanoseconde des portefeuilles ne gèrent pas encore ce qui n’apparaît pas dans les bilans financiers comme le réchauffement climatique ou la perte de biodiversité.

Découvrir gratuitement

l'univers Novethic

- 2 newsletters hebdomadaires

- Alertes quotidiennes

- Etudes