C’est un peu comme une série télévisée dans laquelle on avait placé beaucoup d’attentes et qui montre des signes de fatigue au bout de la troisième saison. Les ingrédients sont pourtant là. Un casting de poids lourds, avec les plus gros investisseurs institutionnels français qui pèsent près de 3 000 milliards d’actifs. Et une intrigue majeure : les acteurs financiers vont-ils intégrer le climat dans leur stratégie et nous permettre d’atteindre les objectifs de l’Accord de Paris ? Mais le scénario est un peu grippé : chaque année, les acteurs les plus engagés le sont toujours plus… et les autres font du sur place.

Une interprétation à deux vitesses

Depuis trois ans, Novethic analyse les rapports dits 173 que doivent établir chaque année les plus gros investisseurs institutionnels. Ils doivent y consigner leur stratégie ESG (environnementale, sociale et de gouvernance) mais aussi la façon dont ils intègrent le climat dans leur stratégie. Cette année, 72 des 100 plus gros se sont pliés à l’exercice, représentant 2330 milliards d’euros d’encours. Mais depuis le début, l’exercice montre que l’interprétation de cette réglementation est à deux vitesses : d’un côté les plus engagés "sophistiquent chaque année un peu plus leur stratégie climatique", avec des méthodologies de plus en plus complexes et de l’autre, des institutions se contentent de calculer leur empreinte carbone ou pire, restent aux abonnés absents.

En mettant en place cette obligation de reporting, l’un des objectifs du gouvernement était pourtant de diffuser la culture du risque climatique au sein des plus grands détenteurs d’actifs français. Mais, sans sanction, certains continuent d’ignorer l’urgence climatique et son impact pour leur activité. Un dixième du panel se contente de déclarer ne pas prendre en compte de critères ESG ou se sont arrêtés à un unique rapport, en 2016, auquel ils renvoient d’une année sur l’autre. Pour les autres, une partie se contente encore de réaliser une empreinte carbone, soit une photographie de l’impact de leur portefeuille en termes d’émissions de CO2.

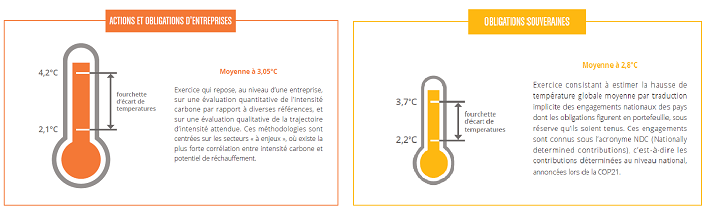

Des portefeuilles au-dessus de 2°C

Surtout, les différentes méthodologies, de plus en plus complexes, ne permettent pas une comparaison des différentes approches, ni en termes de périmètres, ni en termes d’ampleur de l’effort à fournir. Avec les outils existants, nous savons juste que la moyenne des portefeuilles ne nous permet pas d’atteindre les objectifs de l’Accord de Paris.

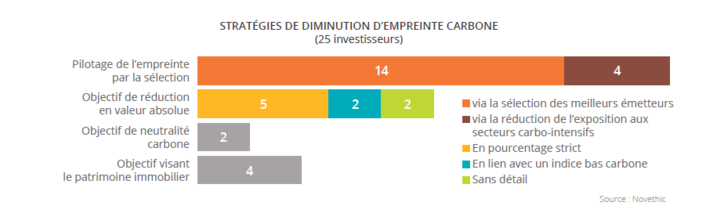

Pour autant, faut-il se désintéresser de l’exercice de transparence amené par la réglementation ? Non, car il permet tout de même de montrer l’état des lieux ainsi que les pratiques à suivre. 25 investisseurs du panel ont ainsi adopté une stratégie visant leur empreinte carbone. Celles-ci peuvent se classer en quatre catégories : la sélection – positive en investissant dans des valeurs performantes sur l’intensité carbone ou négative en se délestant de gros émetteurs –, la neutralité carbone, la réduction des émissions en valeur absolue ou l’action sur le patrimoine immobilier.

On constate que la part des investissements verts grandit (+8,6 milliards d’euros par rapport à 2017), mais ne compte que pour 1,41 % des actifs. En miroir, les politiques d’exclusion mises en place concernant le charbon et les énergies fossiles ont conduit à 617 millions d’euros de désinvestissements, ce qui peut sembler peu mais indique une accélération comparée aux 124 millions d’euros du précédent exercice.

Muscler l’engagement actionnarial

Plusieurs misent déjà sur l’engagement actionnarial. 12 investisseurs français du panel sont membres de l’initiative Climate Action 100+ qui cible les entreprises les plus carbo-intensives du monde. Ils représentent plus de 1 000 milliards d’euros d’encours soit la moitié du panel et 3 % du volume total des encours des membres de l’initiative internationale. Seule limite, les grands investisseurs institutionnels français disposent d’une faible part d’actions dans leurs portefeuilles (moins de 10 %), plus tournés vers les obligations souveraines ou privées.

La pression pourrait donc venir aussi de la demande, celle des particuliers, qui sont de plus en plus nombreux à demander des comptes climatiques à leurs banquiers ou leurs fournisseurs d’assurance-vie. Avec la loi Pacte, ces derniers seront d’ailleurs bientôt contraints de proposer des unités de compte labellisées verts (Greenfin), responsables (ISR) ou solidaire (Finansol)… Les plus engagés auront automatiquement une longueur d’avance.

Béatrice Héraud @beatriceheraud

Retrouvez l’étude ici

Publié le 24 octobre 2019

Depuis trois ans, les plus gros investisseurs institutionnels français doivent publier un reporting extra-financier avec un focus climat. Principale conclusion de l'édition 2019 : si les investisseurs les plus engagés sophistiquent chaque année un peu plus leur stratégie, l’écart se creuse avec les plus attentistes, faisant manquer l’un des objectifs de cette réglementation : diffuser la culture du risque climat aux plus grosses institutions financières.

Découvrir gratuitement

l'univers Novethic

- 2 newsletters hebdomadaires

- Alertes quotidiennes

- Etudes